경기침체(Recession)의 뜻과 NBER

경기침체는 생산과 소비활동의 감소 등 경제활동의 침체와 하락을 의미합니다. 경기침체기에는 기업의 생산과 고용이 감소하고 가계의 소득과 지출이 감소하는 모습을 보입니다.

최근 양호한 경제지표에도 불구하고 고금리 지속에 따른 미국의 경기침체의 가능성이 언급되고 되고 있습니다. 미국 경제의 경기침체 전망은 수출경기와 직결되는 한국 주식시장에서도 가장 중요한 이슈 중 하나입니다.

일반적으로 2개 분기 연속으로 GDP가 감소하면 경기침체로 판단합니다. 하지만 미국 경제의 공식적인 경기침체의 판단은 전미경제연구소 NBER( National Bureau of Economic Research )의 몫입니다.

NBER은 1920년 설립된 비영리 민간 경제연구기관으로 NBER내 경기순환판단위원회가 산업생산과 소매판매, 고용상황 등을 종합적으로 진단해 경기침체를 판단합니다. 경기판단에 대해서는 다양한 의견이 있을 수 있지만 경제학계와 미 상무부 등은 모두 NBER의 경기판단을 공식적으로 수용하고 있습니다.

NBER의 경기침체 판단은 최소 몇 개월의 시차를 두고 이뤄지기 때문에 경기침체가 상당히 진척되거나 침체가 종료된 이후 경기침체의 여부가 결정됩니다. 따라서 현재가 경기침체인지 아닌지는 항상 논쟁의 소지가 있을 수 밖에 없습니다.

경기침체의 역사와 원인

미국은 2차 세계대전 이후 총 12차례의 경기침체를 겪었습니다. 경기침체의 평균 기간은 10.3개월이었으며 가장 짧았던 경기침체는 2020년 2월부터 4월까지 코로나로 인한 팬데믹시기였습니다. 반대로 가장 길었던 경기침체는 글로벌 금융위기가 있었던 2007년 12월부터 2009년 6월까지로 18개월 간 지속되었습니다.

경기침체의 가장 큰 요인으로는 인플레이션과 자산 버블, 그리고 911테러, 코로나 팬데믹과 같은 예상치 못한 이벤트(블랙스완)등이 있습니다.

인플레이션은 금리상승과 생산, 고용의 위축으로 연결되면서 경기침체를 유발합니다. 그리고 2007년 주택시장 버블 붕괴와 같은 자산가격의 급락은 가계와 금융기관의 파산을 유발하면서 경기침체를 만들었습니다.

경기침체의 예측, 장단기 금리 역전

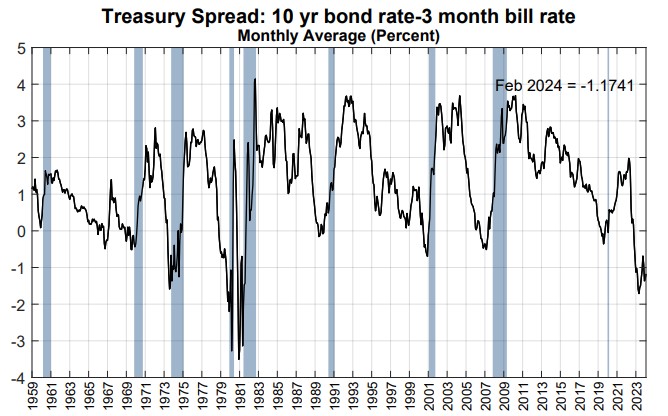

경기침체를 예측하는 가장 뛰어난 선행지표는 장단기 금리 역전으로 알려져 있습니다. 장기물 금리보다 단기물 금리가 더 높은 이례적인 상황으로 이는 향후 1년 이내의 경기침체가 발생할 것이라는 시그널로 해석됩니다.

장단기 금리역전은 10년물 국채와 2년물 국채 금리, 또는 10년물과 3개월물 금리간의 금리차(스프레드)를 기준으로 판단합니다.

장단기 금리의 역전은 기준금리 인상으로 단기물 금리가 급등하거나 경기둔화를 전망한 장기물 금리의 하락으로 발생합니다. 위 그래프에서 보듯 과거 모든 경기침체는 장단기 금리 역전현상을 선제적으로 동반하였습니다.

경기침체와 주식시장, 그리고 선거

경기침체기에 주식시장은 대부분 하락을 경험했습니다. 그리고 경기침체의 기간이 길수록 주식시장의 회복도 더디게 나타났습니다. 그리고 경기침체기를 전후해서 치뤄진 선거에서 미국의 집권당은 대부분 패배를 경험했습니다. 최근 바이든이 경기침체 가능성을 강하게 부정하는 이유이기도 합니다.

과거 상황에 비춰볼 때 향후 12개월 내 경기침체의 가능성은 어느 때보다 높다고 할 수 있습니다. 인플레이션과 고금리 상황의 장기화, 상업용 부동산의 가격하락 등 경기침체에 필요한 조건들도 이미 완성되어 있는 상황입니다. 다만 아직은 연착륙에 대한 기대가 경기침체에 대한 우려보다는 훨씬 높은 상황입니다.

신뢰할 수 있는 자료에 기반하나 오류가 있을 수 있으며, 투자 판단과 결과 등에 대한 책임소재가 될 수 없는 참고자료입니다. 모든 글의 저작권은 Market Insights에 있으며 무단복제를 금지합니다.